Інформують податківці

Комунікаційна податкова платформа – дієвий механізм оперативної взаємодії з інститутами громадянського суспільства і бізнес-асоціаціями

Головне управління ДПС у Дніпропетровській області (далі – ГУ ДПС) нагадує, що для оперативного зворотного зв’язку з платниками в ГУ ДПС працює Комунікаційна податкова платформа (далі – КПП).

Звернення від представників інститутів громадянського суспільства і бізнес-асоціацій приймаються на електронну скриньку КПП ГУ ДПС за електронною адресою dp.ikc@tax.gov.ua.

Є нагальні питання стосовно податкового та іншого законодавства, контроль за виконанням якого покладено на органи ДПС, чи маєте пропозиції щодо необхідності проведення певних заходів за визначеною тематикою – звертайтесь на КПП!

До уваги суб’єктів господарювання, які здійснюють Інтернет торгівлю!

Головне управління ДПС у Дніпропетровській області повідомляє.

З метою заповнення розд. 4 «Дані щодо ПРРО» заяви про реєстрацію програмних реєстраторів розрахункових операцій за ф. № 1-ПРРО (далі – Заява за ф. № 1-ПРРО), форма якої затверджена наказом Міністерства фінансів України від 23.06.2020№ 317 «Про внесення змін до наказу Міністерства фінансів України від 14 червня 2016 року № 547», поняття тип програмного реєстратора розрахункових операцій (далі – ПРРО) «Інтернет торгівля» означає, що такий ПРРО встановлений на конкретну господарську одиницю і використовується за адресою, зазначеною в реєстраційній Заяві за ф. № 1-ПРРО, та при його застосуванні можливе залучення касира (інтернет-магазин (сайт)).

Чи виникає у платника ПДВ податковий кредит щодо отриманих основних засобів у якості внеску до статутного фонду від засновника – платника ПДВ?

Головне управління ДПС у Дніпропетровській області нагадує, що відповідно до п.п. «а» п. 185.1 ст. 185 Податкового кодексу України (далі – ПКУ) об’єктом оподаткування є операції платників податку з постачання товарів, місце постачання яких розташоване на митній території України, відповідно до ст. 186 ПКУ у тому числі операції з безоплатної передачі та з передачі права власності на об’єкти застави позичальнику (кредитору), на товари, що передаються на умовах товарного кредиту, а також з передачі об’єкта фінансового лізингу у володіння та користування лізингоодержувачу/орендарю.

Згідно з п.п. 14.1.191 п. 14.1 ст. 14 ПКУ постачання товарів – будь-яка передача права на розпоряджання товарами як власник, у тому числі продаж, обмін чи дарування такого товару, а також постачання товарів за рішенням суду.

Отже, операції з внесення основних фондів до статутного фонду та повернення основних фондів, попередньо внесених до статутного фонду юридичної особи іншими юридичними або фізичними особами, у разі їх виходу з числа засновників або учасників такої юридичної особи, підпадає під визначення об’єкта оподаткування податком на додану вартість та має оподатковуватись на загальних підставах за основною ставкою.

Відповідно до п. 198.1 ст. 198 ПКУ до податкового кредиту відносяться суми податку, сплачені/нараховані у разі здійснення операцій, зокрема, з придбання (будівництво, спорудження, створення) необоротних активів (у тому числі у зв’язку з придбанням та/або ввезенням таких активів як внесок до статутного фонду та/або при передачі таких активів на баланс платника податку, уповноваженого вести облік результатів спільної діяльності).

Пунктом 198.3 ст. 198 ПКУ визначено, що податковий кредит звітного періоду визначається виходячи з договірної (контрактної) вартості товарів/послуг та складається із сум податків, нарахованих (сплачених) платником податку за ставкою, встановленою п. 193.1 ст. 193 ПКУ, протягом такого звітного періоду у зв’язку з придбанням (будівництвом, спорудженням) основних фондів (основних засобів, у тому числі інших необоротних матеріальних активів та незавершених капітальних інвестицій у необоротні капітальні активи).

При цьому відповідно до п. 201.10 ст. 201 ПКУ відсутність факту реєстрації платником податку – продавцем товарів/послуг податкових накладних в Єдиному реєстрі податкових накладних не дає права покупцю на включення сум податку на додану вартість до податкового кредиту.

Враховуючи викладене, податковий кредит виникає як у платника податку на додану вартість при отриманні основних засобів у якості внеску до статутного фонду, так і у засновника, якщо йому будуть поверненні основні засоби у разі виходу зі складу засновників.

Чи можуть платники єдиного внеску подати контролюючому органу на погодження довідку-розрахунок на виплату зарплати в електронній формі?

Головне управління ДПС у Дніпропетровській області інформує.

Пунктом 4 Порядку прийняття надавачами платіжних послуг на виконання платіжних інструкцій на виплату заробітної плати, затвердженого наказом Міністерства фінансів України від 16.09.2022 № 291 із змінами та доповненнями (далі – Порядок) визначено, зокрема, що довідка-розрахунок на виплату заробітної плати складається платником єдиного внеску на загальнообов’язкове державне соціальне страхування (далі – єдиний внесок) за формою згідно з додатком 1 до Порядку.

Контролюючі органи невідкладно погоджують довідку-розрахунок в електронній або паперовій формі, надану платником єдиного внеску.

Контролюючі органи відмовляють у погодженні за умови:

- невідповідності довідки-розрахунку формі, визначеній у додатку 1 до Порядку;

- недостовірності викладеної в довідці-розрахунку інформації;

- подання довідки-розрахунку до контролюючого органу не за місцем взяття на облік платника єдиного внеску.

Один примірник погодженої довідки-розрахунку в паперовій формі надається обслуговуючому надавачу платіжних послуг, другий – контролюючому органу, третій – залишається у платника єдиного внеску.

Довідка-розрахунок в електронній формі надається платником єдиного внеску до обслуговуючого надавача платіжних послуг з дотриманням законів України від 22 травня 2003 року № 851-IV «Про електронні документи та електронний документообіг» із змінами та доповненнями та від 05 жовтня 2017 року № 2155-VIII «Про електронні довірчі послуги» із змінами та доповненнями.

Згідно з п. 1 Порядку довідка-розрахунок в електронній формі – документ, отриманий платником єдиного внеску в електронній формі через Електронний кабінет у порядку, встановленому ст. 42 прим. 1 глави 1 розд. II Податкового кодексу України.

Вхід до Електронного кабінету здійснюється за адресою: http://cabinet.tax.gov.ua, а також через вебпортал ДПС.

Доступ до приватної частини Електронного кабінету надається після проходження користувачем електронної ідентифікації онлайн з використанням кваліфікованого електронного підпису будь-якого Кваліфікованого надавача електронних довірчих послуг, через Інтегровану систему електронної ідентифікації – id.gov.ua (MobileID та BankID), за допомогою Дія Підпис або «хмарного» кваліфікованого електронного підпису.

У розділі «Введення звітності» приватної частини Електронного кабінету платник єдиного внеску може надіслати до відповідного контролюючого органу належним чином оформлену довідку-розрахунок в електронній формі за ідентифікатором форми J1330001 (для юридичних осіб) або F1330001 (для фізичних осіб).

Після надходження електронного документа здійснюється його автоматизована перевірка.

У першій квитанції електронного документа повідомляється про результати такої перевірки. У разі негативних результатів автоматизованої перевірки у першій квитанції повідомляється про неприйняття електронного документа із зазначенням причин, у такому випадку друга квитанція не формується.

Друга квитанція є підтвердженням про прийняття (реєстрацію) або повідомленням про неприйняття в контролюючому органі електронного документа. У другій квитанції зазначаються реквізити прийнятого (зареєстрованого) або неприйнятого (із зазначенням причини) електронного документа, результати обробки в контролюючому органі (дата та час прийняття (реєстрації) або неприйняття, реєстраційний номер, дані про платника та підписувача (підписувачів) електронного документа та квитанції).

У разі наявності другої квитанції про прийняття електронного документа датою та часом прийняття (реєстрації) електронного документа контролюючим органом вважаються дата та час, зафіксовані у першій квитанції.

Інформацію щодо отримання та дати реєстрації довідки-розрахунку в контролюючому органі платник податків може переглянути у вкладці «Вхідні» розділу «Вхідні/вихідні документи» приватної частини Електронного кабінету (також квитанції щодо приймання та обробки можна переглянути в розділі «Перегляд звітності» та розділі «Введення звітності»). Дата реєстрації довідки-розрахунку вважається днем її отримання контролюючим органом.

Погоджена довідка-розрахунок в електронній формі (або відмова у погодженні) невідкладно направляється контролюючим органом платнику єдиного внеску в Електронний кабінет.

Інформація про погодження або надання відмови у погодженні довідки-розрахунку в електронній або паперовій формі вноситься до журналу реєстрації та опрацювання довідок-розрахунків в електронній або паперовій формі, який ведеться засобами інформаційно-комунікаційної системи контролюючих органів з дотриманням вимог законодавства у сфері захисту інформації (абзац дев’ятий п. 4 Порядку).

До уваги банків, інших фінансових установ, небанківських надавачів платіжних послуг, емітентів електронних грошей!

Головне управління ДПС у Дніпропетровській області повідомляє, якщо після 01 вересня 2023 року у банку, іншої фінансової установи, небанківського надавача платіжних послуг, емітента електронних грошей відсутнє підтвердження взяття рахунку/електронного гаманця на облік у контролюючому органі, вважається, що банк, інша фінансова установа, небанківський надавач платіжних послуг, емітент електронних грошей розпочав здійснення видаткових операцій за рахунком/електронним гаманцем платника податків до отримання повідомлення відповідного контролюючого органу про взяття рахунку/електронного гаманця на облік у контролюючих органах (абзац четвертий п.п. 69.17 п. 69 підрозділу 10 розділу ХХ «Перехідні положення» Податкового кодексу України (далі – Кодекс)).

Здійснення видаткових операцій за рахунком/електронним гаманцем платника податків до отримання повідомлення відповідного контролюючого органу про взяття рахунку на облік у контролюючих органах – тягне за собою накладення штрафу на банк, іншу фінансову установу, небанківського надавача платіжних послуг, емітента електронних грошей в розмірі 10 відсотків суми всіх операцій за весь період до отримання такого повідомлення, здійснених з використанням таких рахунків (крім операцій з перерахування коштів до бюджетів або державних цільових фондів), але не менш як 1700 гривень (п. 118.2 ст. 118 Кодексу).

Щодо самостійного виправлення платником помилок

Головне управління ДПС у Дніпропетровській області звертає увагу, що відповідно до п. п. 69.38 п. 69 підрозділу 10 розділу ХХ Податкового кодексу України (далі – Кодекс) тимчасово, на період з 01 серпня 2023 року до припинення або скасування воєнного стану на території України у разі самостійного виправлення платником податків з дотриманням порядку, вимог та обмежень, визначених статтею 50 цього Кодексу, помилок, що призвели до заниження податкового зобов’язання, такий платник звільняється від нарахування та сплати штрафних санкцій, передбачених пунктом 50.1 статті 50 цього Кодексу, та пені.

Діяльність у сфері організації та проведення азартних ігор: особливості оподаткування

Головне управління ДПС у Дніпропетровській області нагадує, що Законом України «Про внесення змін до Податкового кодексу України щодо підтримки діяльності з охорони людського життя на морі відповідно до міжнародних договорів України» від 10.08.2023 № 3325-IX внесено окремі уточнення щодо оподаткування суб’єктів господарювання у сфері організації та проведення азартних ігор. Зміни набрали чинності з 03 вересня 2023 року.

Зміни полягають у приведенні формулювань щодо діяльності суб’єктів грального бізнесу у відповідність до Закону України від 14 липня 2020 року № 768-ІХ «Про державне регулювання діяльності щодо організації та проведення азартних ігор» (зі змінами) (далі – Закон № 768), який визначає правові засади здійснення державного регулювання господарської діяльності у сфері організації та проведення азартних ігор.

Відповідно до частини першої ст. 1 розділу І Закону № 768 азартна гра – це будь-яка гра, умовою участі в якій є внесення гравцем ставки, що дає право на отримання виграшу (призу), імовірність отримання і розмір якого повністю або частково залежать від випадковості, а також знань і майстерності гравця.

Згідно з частиною першою ст. 2 Закону № 768 на території України дозволяється організовувати та проводити виключно такі види діяльності у сфері організації та проведення азартних ігор:

1) організація та проведення азартних ігор у гральних закладах казино;

2) організація та проведення азартних ігор казино в мережі Інтернет;

3) організація та проведення букмекерської діяльності в букмекерських пунктах та в мережі Інтернет;

4) організація та проведення азартних ігор у залах гральних автоматів;

5) організація та проведення азартних ігор в покер в мережі Інтернет.

Частиною першою ст. 24 Закону № 768 встановлено, що організація та проведення азартних ігор в мережі Інтернет здійснюється організатором азартних ігор під брендом організатора азартних ігор на підставі відповідної ліцензії відповідно до вимог цього Закону та законодавства про азартні ігри виключно через онлайн-системи організаторів азартних ігор, що відповідають вимогам цього Закону.

Пунктом 37 частини першої ст. 1 розділу І Закону № 768 передбачено, що організатор азартних ігор – юридична особа – резидент України, яка на підставі отриманої ліцензії має право здійснювати зазначений у такій ліцензії вид діяльності з організації та проведення азартних ігор відповідно до вимог цього Закону.

Тож діяльність у сфері організації та проведення азартних ігор може здійснюватися виключно згідно з отриманою ліцензією.

Згідно з п. 134.1 ст. 134 Податкового кодексу України (далі – Кодекс) об’єктом оподаткування податком на прибуток підприємств, що підлягає оподаткуванню згідно з п. 141.5 ст. 141 цього Кодексу, зокрема, є:

- дохід організаторів азартних ігор, отриманий від діяльності у сфері організації та проведення азартних ігор, крім доходу, отриманого від організації та проведення азартних ігор у залах гральних автоматів, зменшеного на суму виплачених виплат гравцю;

- дохід, отриманий від організації та проведення азартних ігор у залах гральних автоматів.

Положеннями підпункту 141.5.1 п. 141.5 ст. 141 Кодексу встановлено, що суб’єкти, що здійснюють діяльність у сфері організації та проведення азартних ігор одночасно з податком на прибуток за ставкою, визначеною у п. 136.1 ст. 136 Кодексу, сплачують податок на дохід за ставками, визначеними у підпунктах 136.4.1, 136.4.2 п. 136.4 ст. 136 Кодексу.

Нарахований суб’єктом, що здійснює діяльність у сфері організації та проведення азартних ігор, податок на дохід за ставками, визначеними в підпунктах 136.4.1, 136.4.2 п. 136.4 ст. 136 Кодексу, не є різницею та не зменшує фінансовий результат до оподаткування такого суб’єкта.

Під час провадження діяльності у сфері організації та проведення азартних ігор одночасно зі ставкою податку на прибуток, визначеною у п. 136.1 цієї статті, ставка податку на дохід встановлюється у розмірі:

10 відсотків від доходу, отриманого від організації та проведення азартних ігор у залах гральних автоматів (підпункт 136.4.1 п. 136.4 ст. 136 Кодексу);

18 відсотків від доходу, отриманого від діяльності у сфері організації та проведення азартних ігор, крім доходу, отриманого від організації та проведення азартних ігор у залах гральних автоматів, зменшеного на суму виплачених виплат гравцю (підпункт 136.4.2 п. 136.4 ст. 136 Кодексу).

Відповідно до п. 136.5 ст. 136 Кодексу податок на дохід, визначений як об’єкт оподаткування у підпунктах 134.1.2, 134.1.4, 134.1.5 п. 134.1 ст. 134 Кодексу, є частиною податку на прибуток.

Отже, на суб’єктів господарювання, що на підставі відповідної ліцензії здійснюють господарську діяльність у сфері організації та проведення азартних ігор, зокрема з організації та проведення азартних ігор у мережі Інтернет, покладається обов’язок із нарахування податку на прибуток підприємств відповідно до п. 141.5 ст. 141 Кодексу, з урахуванням положень підпунктів 136.4.1, 136.4.2 п. 136.4 ст. 136 Кодексу.

Водночас дохід, отриманий від організації та проведення азартних ігор у залах гральних автоматів, оподатковується за ставкою 10 відсотків відповідно до підпункту 136.4.1 п. 136.4 ст. 136 Кодексу незалежно від того, чи знаходиться такий зал у казино або за його межами.

Опубліковано Закон України «Про Державний бюджет України на 2024 рік»

Головне управління ДПС у Дніпропетровській області інформує, що 05.12.2023 в офіційному виданні «Голос України» № 46 опубліковано Закон України від 09 листопада 2023 року № 3460-IX «Про Державний бюджет України на 2024 рік» (далі – Закон № 3460), який набере чинності з 01.01.2024.

Статтею 7 Закону № 3460 встановлено з 1 січня 2024 року прожитковий мінімум на одну особу в розрахунку на місяць у розмірі 2920 гривень, а для основних соціальних і демографічних груп населення:

- дітей віком до 6 років – з 2563 гривні;

- дітей віком від 6 до 18 років – 3196 гривень;

- працездатних осіб – 3028 гривень;

- працездатних осіб, який застосовується для визначення базового розміру посадового окладу судді, – 2102 гривні;

- працездатних осіб, який застосовується для визначення посадових окладів працівників інших державних органів, оплата праці яких регулюється спеціальними законами, а також працівників податкових і митних органів, – 2102 гривні;

- працездатних осіб, який застосовується для визначення посадового окладу прокурора окружної прокуратури, – 1600 гривень;

- осіб, які втратили працездатність, – 2361 гривня.

Статтею 8 Закону № 3460 встановлено з 1 січня 2024 року мінімальну заробітну плату:

- у місячному розмірі: з 1 січня – 7100 гривень, з 1 квітня – 8000 гривень;

- у погодинному розмірі: з 1 січня – 42,6 гривні, з 1 квітня – 48 гривень.

Визначено розмір мінімальної заробітної плати, який застосовується як розрахункова величина для обчислення виплат за рішеннями суду, на рівні 1600 гривень.

Податок на прибуток підприємств: з початку року до місцевих бюджетів Дніпропетровщини надійшло понад 443,2 млн гривень

У січні – листопаді 2023 року до місцевих бюджетів Дніпропетровської області надійшло понад 443,2 млн грн податку на прибуток підприємств. Порівняно з аналогічним періодом 2022 року надходження збільшились на понад 92,0 млн грн, або на 26,2 відсотки.

Нагадуємо, що 29.12.2023 – останній день сплати авансового внеску з податку на прибуток підприємств з пунктів обміну іноземних валют за грудень 2023 року.

Звертаємо увагу, що 01 грудня 2023 року завершився перехідний період, протягом якого заповнення платниками податків реквізиту «Призначення платежу» платіжної інструкції під час сплати податків, зборів, інших платежів та єдиного внеску було можливе у неструктурованому форматі. Отже, з цієї дати платники використовують виключно структурований формат реквізиту «Призначення платежу» платіжної інструкції.

Платники Дніпропетровщини на підтримку українських воїнів спрямували до держбюджету майже 2,1 млрд грн військового збору

Протягом одинадцяти місяців 2023 року до загального фонду державного бюджету від платників Дніпропетровщини надійшло майже 2,1 млрд грн військового збору, що майже на 284,5 млн грн, або на 15,8 відс. більше ніж за підсумками відповідного періоду 2022 року. Про це повідомила в. о. начальника Головного управління ДПС у Дніпропетровській області Наталя Федаш.

Наталя Федаш висловила вдячність кожному платнику, який відповідально ставиться до виконання своїх обов’язків по сплаті податків і зборів та здійснює свій внесок в безпеку нашої держави.

«Підтримка Збройних Сил України – сьогодні надважливе завдання. Бізнес Дніпропетровщини проявляє справжній патріотизм, працює в непростих умовах і сумлінно поповнює бюджети», – зазначила очільниця податкової служби Дніпропетровської області.

Центру «Дія. Бізнес|Кривий Ріг» - два роки!

Центр «Дія. Бізнес|Кривий Ріг» відзначив свою другу річницю! Це найбільший в Україні Центр підтримки підприємців, дієва діалогова платформа між владою та представниками малого і середнього бізнесу.

Податкова служба Дніпропетровщини співпрацює з «Дія. Бізнес|Кривий Ріг» із самого початку. На локаціях Центру проводяться цікаві та корисні для бізнесу і громадськості заходи. Особливо ефективна наша співпраця під час проведення широкомасштабних роз’яснювальних кампаній. І це не тільки інформаційна підтримка бізнесу, а і надання практичної допомоги.

Ми вдячні Вам за партнерство!

Разом до Перемоги!

Нові сервіси в мобільному застосунку «Моя податкова»

На сьогодні понад 43 тис. користувачів мобільного застосунку «Моя податкова» мають можливість просто та швидко:

- подати Облікову картку фізичної особи – платника податків. Форма № 1ДР (Розділ «Послуги»);

- подати Заяву про внесення змін до ДРФО. Форма № 5ДР (Розділ «Послуги»);

- подати Заяву про включення до Реєстру волонтерів (Розділ «Послуги»);

- сплатити грошові зобов’язання з використанням однієї з платіжних систем (вкладка «Переглянути інформацію про стан розрахунків» Розділу «Послуги», вкладка «Мої ППР» розділу «Мої дані»);

- отримати інформацію з Реєстру неприбуткових установ та організацій (Розділ «Реєстри»).

Функціонал мобільного застосунку доповнюватиметься новими можливостями відповідно до потреб платників податків.

Застосунок можна завантажити на мобільний телефон на платформі Android (https://play.google.com/store/apps/details?id=my.tax.gov.ua),

та на платформі iOS (https://apps.apple.com/ua/app/%D0%BC%D0%BE%D1%8F-%D0%BF%D0%BE%D0%B4%D0%B0%D1%82%D0%BA%D0%BE%D0%B2%D0%B0/id6450752527?l=uk)

ДПС продовжує працювати над створенням нових сервісів для зручності і комфорту платників податків.

У разі виникнення запитань щодо роботи застосунку та наявності пропозицій щодо вдосконалення сервісів просимо їх надсилати за адресою infotax@tax.gov.ua або звертатися за телефоном 0 800 501 007.

Внесено зміни до Порядку обліку платників податків і зборів

Про внесення змін до наказів Міністерства фінансів України:

від 22 квітня 2014 року № 462 «Про внесення змін до Порядку обліку платників податків і зборів», зареєстрованого в Міністерстві юстиції України 14 травня 2014 року за № 503/25280 (далі – Наказ № 462);

від 14 листопада 2014 року № 1127 «Про затвердження Змін до Порядку обліку платників податків і зборів», зареєстрованого в Міністерстві юстиції України 17 листопада 2014 року за № 1453/26230 (далі – Наказ № 1127)

Державна податкова служба України інформує про набрання чинності наказу Міністерства фінансів України від 09.10.2023 № 538 «Про внесення змін до деяких наказів Міністерства фінансів України», зареєстрованим в Міністерстві юстиції України 18.10.2023 за № 1818/40874 (далі – Наказ № 538).

Наказом № 538 виключено пункт 2 Наказу № 462 та пункти 4, 5 Наказу № 1127.

Зазначені пункти визначали особливості обліку платників податків у разі зміни місцезнаходження (місця проживання) з тимчасово окупованої російською федерацією з 20 лютого 2014 року території Автономної Республіки Крим та міста Севастополя, та тимчасово окупованої з 07 квітня 2014 року території України, що входить до складу Донецької та Луганської областей, які визнані такими відповідно до Закону України «Про забезпечення прав і свобод громадян та правовий режим на тимчасово окупованій території України», на місцезнаходження (місце проживання) в областях та місті Києві.

Податковий кодекс України не містить винятків щодо зміни місцезнаходження (місця проживання) платників податків з тимчасово окупованих російською федерацією територій на іншу територію України.

Отже, у випадках зміни місцезнаходження (місця проживання) платників податків з тимчасово окупованої російською федерацією з 20 лютого 2014 року території Автономної Республіки Крим та міста Севастополя, та тимчасово окупованої з 07 квітня 2014 року території України, що входить до складу Донецької та Луганської областей застосовуються загальні процедури зміни контролюючого органу за основним місцем обліку платника податків, території територіальної громади або ДПІ обслуговування відповідно до розділу Х Порядку обліку платників податків і зборів, затвердженого наказом Міністерства фінансів України від 09.12.2011 № 1588, зареєстрованого в Міністерстві юстиції України 29.12.2011 за № 1562/20300.

До уваги платників, які здійснюють операції з нерезидентами!

Головне управління ДПС у Дніпропетровській області інформує.

Коригування фінансового результату до оподаткування по операціях щодо придбання/продажу товарів, робіт та послуг, проведених з окремими категоріями нерезидентів, здійснюється згідно з нормами пп. 140.5.4 та 140.5.51 п. 140.5 ст. 140 Податкового кодексу України (далі – Кодекс).

Відповідно до норми пп. 140.5.4 п. 140.5 ст. 140 Кодексу фінансовий результат податкового (звітного) періоду збільшують на суму 30 % вартості товарів, у тому числі необоротних активів (крім активів з права користування за договорами оренди), робіт та послуг (крім операцій, зазначених у п. 140.2 та пп. 140.5.6 п. 140.5 ст. 140 Кодексу, та операцій, визнаних контрольованими відповідно до ст. 39 Кодексу), придбаних у:

- нерезидентів (у тому числі пов’язаних осіб – нерезидентів), зареєстрованих у державах (на територіях), включених до переліку держав (територій), затвердженого КМУ відповідно до пп. 39.2.1.2 пп. 39.2.1 п. 39.2 ст. 39 Кодексу (постанова КМУ від 27.12.2017 № 1045);

- нерезидентів, організаційно-правова форма яких включена до переліку, затвердженого КМУ відповідно до підпункту «г» пп. 39.2.1.1 пп. 39.2.1 п. 39.2 ст. 39 Кодексу, які не сплачують податок на прибуток (корпоративний податок), у тому числі податок з доходів, отриманих за межами держави реєстрації таких нерезидентів, та/або не є податковими резидентами держави, в якій вони зареєстровані як юридичні особи (постанова КМУ від 04.07.2017 № 480).

Підпунктом 140.5.51 п. 140.5 ст. 140 Кодексу передбачено, що аналогічні коригування здійснюються при реалізації товарів, у тому числі необоротних активів, робіт та послуг (крім операцій, визнаних контрольованими відповідно до ст. 39 Кодексу), на користь нерезидентів вищезазначених категорій юрисдикцій (абз. 2 та 3 пп.140.5.51 п. 140.5 ст. 140 Кодексу).

Разом з тим дані вимоги не застосовуються, якщо операція не є контрольованою та сума таких витрат підтверджується платником податку за цінами, визначеними за принципом «витягнутої руки» відповідно до процедури, встановленої ст. 39 Кодексу, але без подання звіту.

Крім того, передбачено:

- якщо ціна придбання перевищує ціну, визначену за принципом «витягнутої руки» відповідно до процедури, встановленої ст. 39 Кодексу, коригування фінансового результату до оподаткування здійснюється на розмір різниці між вартістю придбання та вартістю, визначеною, виходячи з рівня ціни, визначеної за принципом «витягнутої руки»;

- якщо ціна реалізації є нижчою за ціну, визначену відповідно до принципу «витягнутої руки», встановленого ст. 39 Кодексу, коригування фінансового результату до оподаткування здійснюється на розмір різниці між вартістю, визначеною, виходячи з рівня ціни, визначеної за принципом «витягнутої руки», та вартістю реалізації.

Так, при перевищенні цін у разі придбання або заниженні цін при реалізації товарів, робіт та послуг, визначених пп. 140.5.4 та 140.5.51 п. 140.5 ст. 140 Кодексу, порівняно з цінами, визначеними відповідно до принципу «витягнутої руки», платник податку має право здійснити коригування відповідно до пп. 39.5.4 п. 39.5 ст. 39 Кодексу, або таке коригування може бути здійснено до медіани діапазону цін (рентабельності) на підставі перевірки контролюючого органу.

При цьому коригування здійснюється на розмір різниці між фактичною вартістю придбання або продажу товарів (робіт та послуг) та вартістю, визначеною виходячи з рівня ціни, визначеної за принципом «витягнутої руки», і таке коригування може бути як меншим за 30 % вартості товарів, у тому числі необоротних активів, робіт та послуг придбаних (реалізованих) у відповідних операціях, так і більшим.

Фінансовий результат до оподаткування збільшується на всю суму вартості товарів, у тому числі необоротних активів, робіт та послуг, визначених пп. 140.5.4 та 140.5.51 п. 140.5 ст. 140 Кодексу як придбаних, так і реалізованих на користь нерезидентів, зазначених вище категорій, якщо такі операції не мають ділової мети.

Слід зауважити, що коригування (збільшення) фінансового результату до оподаткування можливе тільки за підсумками податкового (звітного) року, коли остаточно ідентифікуються господарські операції як контрольовані або неконтрольовані, з дотриманням вимог пп. 39.2.1.7 пп. 39.2.1 п. 39.2 ст. 39 Кодексу.

Крім цього, для цілей обґрунтування суми витрат (доходів) за операціями, передбаченими пп. 140.5.4 та 140.5.51 п. 140.5 ст. 140 Кодексу, платник податків має задокументувати як сукупність документів або єдиний документ, складений у довільній формі, інформацію, визначену у пп. 39.4.6 п. 39.4 ст. 39 Кодексу, в обсязі, необхідному для оцінки платником податку та контролюючим органом відповідності рівня ціни або показника рентабельності відповідної операції (операцій) принципу «витягнутої руки». Обсяг інформації, зазначеної в такій документації, можна вважати достатнім, якщо платник податків належно обґрунтував рівень ціни або показник рентабельності відповідної операції (операцій) за найбільш доцільним методом, визначеним пп. 39.3.1 п. 39.3 ст. 39 Кодексу.

Обґрунтування, що суму витрат (доходів) підтверджено за цінами, визначеними за принципом «витягнутої руки» відповідно до процедури, встановленої ст. 39 Кодексу, надається платником на запит контролюючого органу під час проведення документальної перевірки за звітний період, за підсумками якого платником податку прийнято рішення про незбільшення фінансового результату, або на запит контролюючого органу відповідно до п. 73.3 ст. 73 Кодексу.

Додатково звертаємо увагу, що зазначені питання висвітлені в Узагальнюючій податкової консультації щодо застосування окремих положень статті 39 Податкового кодексу України, у тому числі під час коригування фінансового результату до оподаткування на підставі пп. 140.5.4, 140.5.51 та 140.5.6 п. 140.5 ст. 140 Кодексу, яка затверджена наказом Міністерства фінансів України від 14.05.2021 № 266.

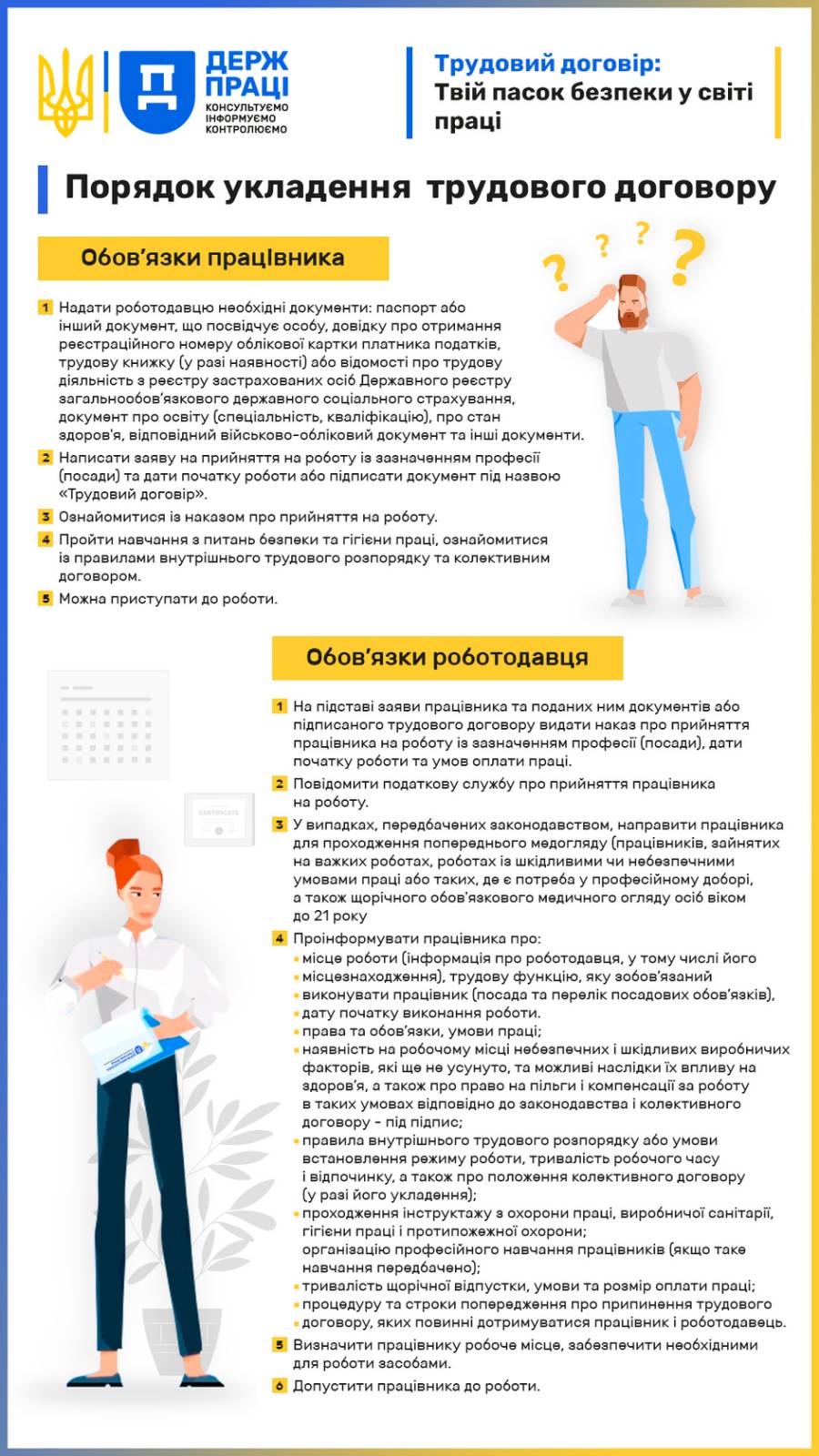

У відносинах працівник – роботодавець має укладатися трудовий договір

Відділ комунікацій з громадськістю управління інформаційної взаємодії Головного управління ДПС у Дніпропетровській області (Кам’янський регіон) нагадує, що наймати працівників можуть компанії, фізичні особи – підприємці, а також фізичні особи, які беруть на роботу кухарів, нянь, водіїв... При цьому такі особи стають роботодавцями і мають дотримуватися трудового законодавства.

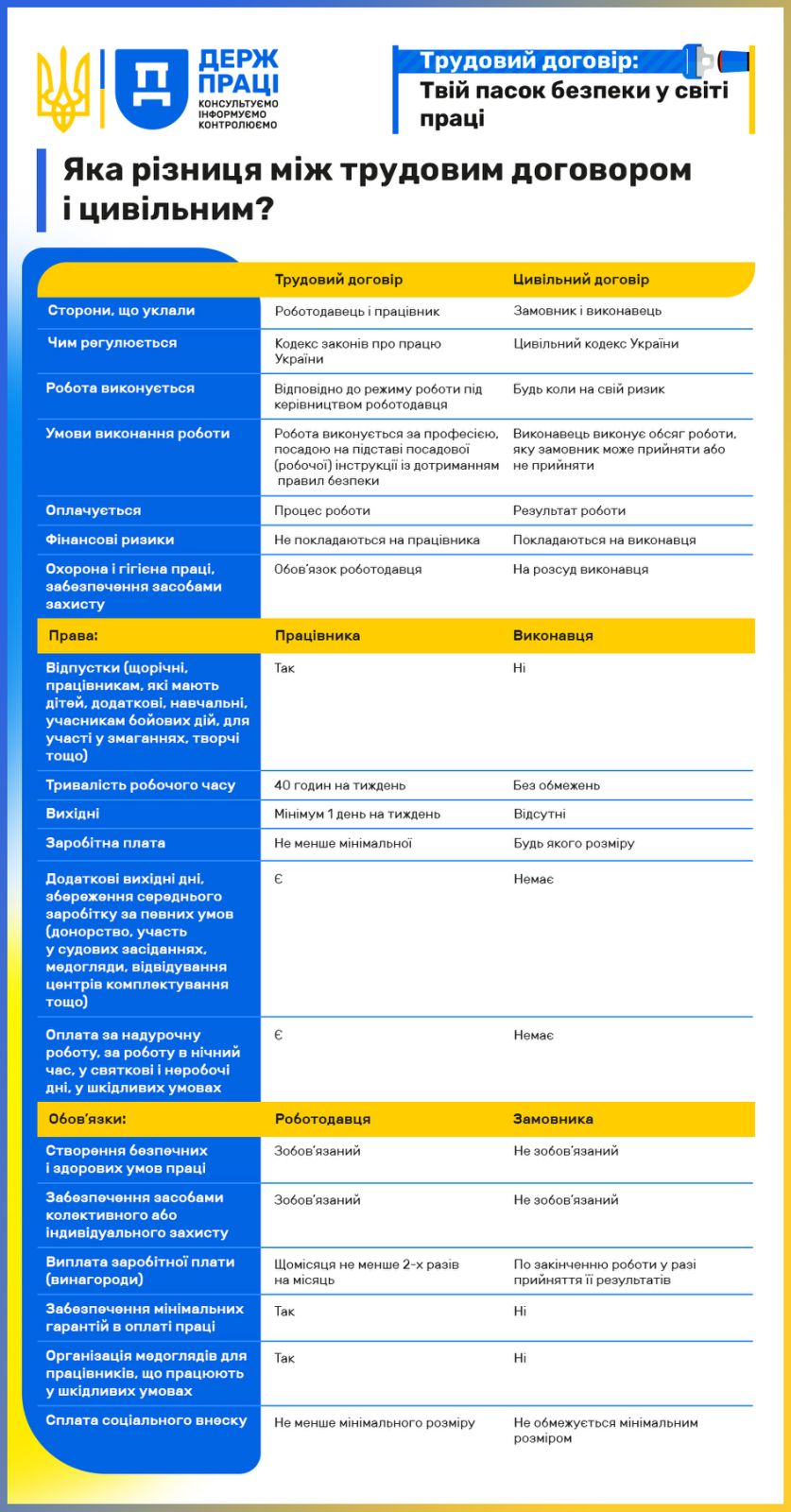

Часто роботодавці укладають з працівниками цивільно-правові угоди, а не трудові. Цивільно-правова угода про надання послуг укладається у разі співпраці з незалежним підрядником або особою, яка забезпечує себе роботою самостійно, тобто займається підприємництвом, бізнесом.

У відносинах працівник – роботодавець має укладатися трудовий договір.

Порядок оформлення трудових відносин з найманими працівниками є однаковим для всіх роботодавців. Він включає три основні кроки:

- укладення трудового договору;

- оформлення наказу про прийняття на роботу;

- повідомлення Державної податкової служби.

За провадження господарської діяльності без державної реєстрації, як суб’єкта господарювання, передбачено штраф

Головне управління ДПС у Дніпропетровській області нагадує, що державна реєстрація суб’єктів господарювання – обов’язкова умова здійснення усіх видів підприємницької діяльності та запорука законності її ведення.

При цьому окремі продавці нехтують обов’язком реєстрації підприємницької діяльності, ухиляються від сплати податків, а розрахунки проводять через банківські картки фізичних осіб, що заборонено законодавством.

ДПС постійно отримує інформацію про факти здійснення системної господарської діяльності без державної реєстрації. Всі випадки досліджуються та перевіряються працівниками податкових органів, а у випадку підтвердження наданої інформації вживаються відповідні заходи реагування, в тому числі податкові перевірки.

Крім того, на сьогодні соціальні мережі Facebook, Instagram та інші інтернет майданчики стали бізнес-платформами з потужними маркетинговими інструментами, якими користуються громадяни для дистанційного продажу товарів або надання послуг.

Одночасно нагадуємо, що за провадження господарської діяльності без державної реєстрації як суб’єкта господарювання ст. 164 Кодексу України про адміністративні правопорушення передбачено штраф до 85 тисяч гривень з конфіскацією виготовленої продукції, знарядь виробництва, сировини і грошей, одержаних внаслідок вчинення цього адміністративного правопорушення.

До уваги фізичних осіб, які отримують благодійну допомогу!

Головне управління ДПС у Дніпропетровській області звертає увагу, що до загального місячного (річного) оподатковуваного доходу платника податку на доходи фізичних осіб (податок) не включається, зокрема сума (вартість) благодійної допомоги, яка виплачена (надана) міжнародними благодійними організаціями (їх філіями, представництвами), перелік яких визначається Кабінетом Міністрів України, на користь:

- фізичних осіб, які мешкають (мешкали) на території населених пунктів, де проводиться (проводилася) антитерористична операція (за винятком територій, на яких органи державної влади тимчасово не здійснюють або здійснюють не в повному обсязі свої повноваження), та/або вимушено покинули місце проживання у зв’язку з проведенням антитерористичної операції в таких населених пунктах та взяті у встановленому законодавством порядку на облік у структурних підрозділах з питань соціального захисту населення районних, районних у м. Києві державних адміністрацій, виконавчих органів міських, районних у містах (у разі утворення) рад;

- фізичних осіб, які мешкали на території Автономної Республіки Крим та вимушено покинули місце проживання у зв’язку з тимчасовою окупацією території України, визначеної Законом України «Про забезпечення прав і свобод громадян та правовий режим на тимчасово окупованій території України», та взяті у встановленому законодавством порядку на облік у структурних підрозділах з питань соціального захисту населення районних, районних у м. Києві державних адміністрацій, виконавчих органів міських, районних у містах (у разі утворення) рад;

- фізичних осіб, які мешкають (мешкали) у населених пунктах, на території яких проводяться (проводилися) бойові дії під час дії воєнного, надзвичайного стану, та/або вимушено покинули місце проживання (тимчасово переміщені особи), у зв’язку з форс-мажорними обставинами (обставинами непереборної сили) у тому числі у зв’язку із введенням воєнного, надзвичайного стану, підтвердженими у встановленому законом порядку.

Реєстрація підзвітних фінансових установ здійснюється шляхом подання заяви в електронній формі

Головне управління ДПС у Дніпропетровській області інформує, що 10.10.2023 набрав чинності наказ Міністерства фінансів України від 30 серпня 2023 року № 468 «Про затвердження Порядку взяття на облік та зняття з обліку фінансових агентів, які є підзвітними фінансовими установами для цілей багатосторонньої угоди компетентних органів про автоматичний обмін інформацією про фінансові рахунки та загального стандарту звітності та належної перевірки інформації про фінансові рахунки» (зі змінами, внесеними наказом Міністерства фінансів України від 20 вересня 2023 року № 505) (далі – Порядок реєстрації).

Взяттю на облік у Державній податковій службі України підлягають усі фінансові установи, які є підзвітними фінансовими установами для цілей Багатосторонньої угоди CRS та Загального стандарту звітності CRS (далі – ПФУ).

Порядок реєстрації встановлює:

- процедури взяття на облік ПФУ, зняття їх з обліку та внесення змін до відомостей про ПФУ;

- форми відповідних заяв та порядок їх заповнення;

- особливості реєстрації інститутів спільного інвестування та інших організацій, за які звітність про підзвітні рахунки подають інші особи.

Організації, які мали статус ПФУ станом на 30 червня 2023 року, зобов’язані стати на облік у ДПС до 31 грудня 2023 року.

Якщо організація не мала статусу ПФУ станом на 30 червня 2023 року або була створена (зареєстрована), починаючи з 01 липня 2023 року або пізніше, вона подає заяву про взяття її на облік у ДПС як ПФУ протягом 60 календарних днів після встановлення нею статусу ПФУ. Нагадуємо, що дата встановлення статусу ПФУ, від якої відраховується термін подання заяви для взяття ПФУ на облік у ДПС, визначається у розділі ХІ Порядку застосування Загального стандарту звітності CRS, затвердженого наказом Мінфіну від 26.05.2023 № 282.

Реєстрація ПФУ здійснюється шляхом подання заяви в електронній формі через електронний кабінет платника податків або іншими засобами електронного зв’язку.

ПФУ, які подаватимуть звіти про підзвітні рахунки виключно за себе (наприклад, банки, страховики, недержавні пенсійні фонди, кредитні спілки тощо), стають на облік один раз.

Якщо ПФУ є інститутом спільного інвестування (далі – ІСІ), то за таку ПФУ звітність подає компанія з управління активами, яка здійснює управління активами відповідного ІСІ (далі – КУА). КУА стає на облік як ПФУ за себе та додатково за кожен ІСІ – ПФУ.

Для резидентів України – материнських компаній МГК першим звітним періодом є 2022 звітний рік

Головне управління ДПС у Дніпропетровській області звертає увагу, що платники податків – резиденти України, що належать до міжнародної групи компаній (далі – МГК), у випадках, визначених підпунктом 39.4.10 пункту 39.4 статті 39 Податкового кодексу України (далі – Кодекс) зобов’язані подавати до центрального органу виконавчої влади, що реалізує державну податкову політику, в електронній формі, з дотриманням вимог законів України «Про електронні документи та електронний документообіг» та «Про електронні довірчі послуги», звіт у розрізі країн міжнародної групи компаній (далі – Звіт МГК).

Звіт МГК подається у разі, якщо сукупний консолідований дохід МГК, до якої входить платник податків, за фінансовий рік, що передує звітному, розрахований згідно із стандартами бухгалтерського обліку, які застосовує материнська компанія МГК (за відсутності інформації – відповідно до міжнародних стандартів бухгалтерського обліку), дорівнює або перевищує відповідний показник мінімального розміру сукупного консолідованого доходу, визначений підпунктом 39.4.102 пункту 39.4 статті 39 Кодексу, зокрема, еквівалент 750 мільйонів євро та більше.

Обставини, за наявності яких подається Звіт МГК, зокрема:

- платник податків є материнською компанією МГК;

- материнська компанія МГК уповноважує платника податків – резидента України на подання такого Звіту МГК;

- законодавство юрисдикції податкового резидентства материнської компанії не вимагає подання Звіту МГК від такої МГК;

- між Україною та відповідною іноземною юрисдикцією податкового резидентства материнської компанії МГК є чинний міжнародний договір, що містить положення про обмін інформацією для податкових цілей, але не набрала чинності відповідна угода QCAA (договір, що передбачає автоматичний обмін Звітами МГК) станом на дату закінчення фінансового року, за який має бути поданий Звіт МГК;

- між Україною та відповідною іноземною юрисдикцією податкового резидентства материнської компанії МГК є чинний міжнародний договір, що містить положення про обмін інформацією для податкових цілей, але наявні факти системного невиконання відповідної угоди QCAA.

Звіт МГК складається за фінансовий рік, встановлений материнською компанією МГК, що може не збігатися з календарним роком, та подається не пізніше дванадцяти місяців після останнього дня такого фінансового року

(у разі відсутності відомостей про встановлений материнською компанією міжнародної групи компаній фінансовий рік – протягом дванадцяти місяців після закінчення календарного року).

Першим звітним періодом подання Звіту МГК (пункт 53 підрозділу 10 розділу ХХ Кодексу) є:

- для резидентів України – материнських компаній МГК – фінансовий рік, який закінчується у період з 1 січня до 31 грудня 2022 року;

- для решти платників податків – фінансовий рік, який розпочинається у період з 1 січня до 31 грудня року, в якому Багатостороння угода компетентних органів про автоматичний обмін звітами CbC (Multilateral Competent Authority Agreement on the Exchange of Country-by-Country Reports, далі – Багатостороння угода CbC) набрала чинності щонайменше з однією іноземною юрисдикцією.

Тобто для резидентів України – материнських компаній МГК першим звітним періодом є 2022 звітний рік, а останнім днем подання – 1 січня 2024 року (враховуючи, що граничний строк припадає на вихідний день).

Форма Звіту МГК та порядок його заповнення затверджено наказом Міністерства фінансів України від 14.12.2020 № 764 «Про затвердження форми та Порядку заповнення Звіту в розрізі країн міжнародної групи компаній».

Відповідальність платників податків за неподання (несвоєчасне подання) Звіту МГК, у тому числі уточнюючого та/або за надання недостовірної інформації, передбачена статтею 120 Кодексу.

Нагадуємо, що платники податків, які готують Звіт МГК, можуть переглянути презентаційні матеріали щодо алгоритму його заповнення – за посиланням

До уваги платників ПДВ!

Головне управління ДПС у Дніпропетровській області нагадує, що 30.09.2023 набрали чинності зміни до Порядку прийняття рішень про реєстрацію/відмову в реєстрації податкових накладних/розрахунків коригування в Єдиному реєстрі податкових накладних, затвердженого наказом Міністерства фінансів України від 12.12.2019 № 520.

Змінами, зокрема, передбачається, що у разі, коли у квитанції до податкової накладної / розрахунку коригування зазначено код товару / послуги згідно з УКТ ЗЕД / умовним кодом товару / ДКПП, операція за яким стала підставою для зупинення реєстрації податкової накладної / розрахунку коригування, платник податку має право подати письмові пояснення та копії документів виключно до такої операції.

Також змінами впроваджено право ініціювати подання письмових пояснень та копій документів до розрахунків коригування, у яких передбачено зменшення суми компенсації вартості товарів / послуг їх постачальнику, отримувачем (покупцем), для чого:

- отримувач (покупець) надсилає такі пояснення та копії документів постачальнику (продавцю) через електронний кабінет в електронній формі з накладенням кваліфікованого електронного підпису;

- постачальник (продавець) подає такі пояснення та копії документів з накладенням кваліфікованого електронного підпису до контролюючого органу;

- отримувачу (покупцю) надходить в електронний кабінет інформація щодо дати подання пояснень та копій документів постачальником (продавцем) і результату розгляду комісією регіонального рівня таких пояснень та копій документів.

Також після запровадження змін у формі «Рішення про реєстрацію / відмову в реєстрації податкових накладних / розрахунків коригування в Єдиному реєстрі податкових накладних» зазначається територіальний орган ДПС, комісією з питань зупинення реєстрації податкових накладних / розрахунків коригування в Єдиному реєстрі податкових накладних якого прийнято таке рішення.

В податковій службі Дніпропетровщини на обліку знаходиться майже 280 тис. суб’єктів господарювання

Станом на 01.12.2023 на податковому обліку в Головному управлінні ДПС у Дніпропетровській області знаходилось 279 953 суб’єкти господарювання. У порівнянні з січнем – листопадом 2022 року кількість платників податків збільшилась на 14 472 особи (станом на 01.12.2022 зареєстровано 265 481 особа).

Так, станом на 01.12.2023 ФОПів зареєстровано у кількості 161 885 осіб, це на 12 151 особу більше ніж у 2022 році (станом на 01.12.2022 – 149 734 ФОПів), юридичних осіб станом на 01.12.2023 зареєстровано 118 068 осіб, що на 2 321 особу більше ніж на відповідну дату 2022 року (на 01.12.2022 – 115 747 осіб).

Фактичні перевірки: суб’єкту господарювання податківціями Дніпропетровщини донараховано 475 тис. грн штрафних санкцій

Управлінням податкового аудиту Головного управління ДПС у Дніпропетровській області (далі – ГУ ДПС) на постійній основі здійснюється моніторинг та аналіз діяльності суб’єктів господарювання у сфері торгівлі, громадського харчування, та послуг, контроль за законністю ведення господарської діяльності яких є одним із важливих завдань податкової служби.

Так, у жовтні 2023 року під час заходів з контролю, покладених на Державну податкову службу, фахівцями ГУ ДПС проведено фактичні перевірки магазинів, які здійснюють роздрібну торгівлю алкогольними напоями та тютюновими виробами.

В ході здійснення фактичних перевірок встановлено, що при реалізації алкогольних напоїв у фіскальних чеках не відображались ціфрові значення штрихового коду марки акцизного податку та коду товарної підкатегорії згідно з УКТ ЗЕД.

За результатами перевірочних заходів до суб’єкта господарювання застосовано штрафні санкції у розмірі 475,0 тис. гривень, які сплачені до бюджету у повному обсязі. Крім того, на керівника підприємства складено адміністративний протокол за ч.1 ст. 155 прим.1 КУпАП.

Нагадуємо, що правові засади застосування реєстраторів розрахункових операцій та програмних реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг визначає Закон України від 06 липня 1995 року № 265/95-ВР «Про застосування реєстраторів розрахункових операцій у сфері торгівлі громадського харчування та послуг» зі змінами.

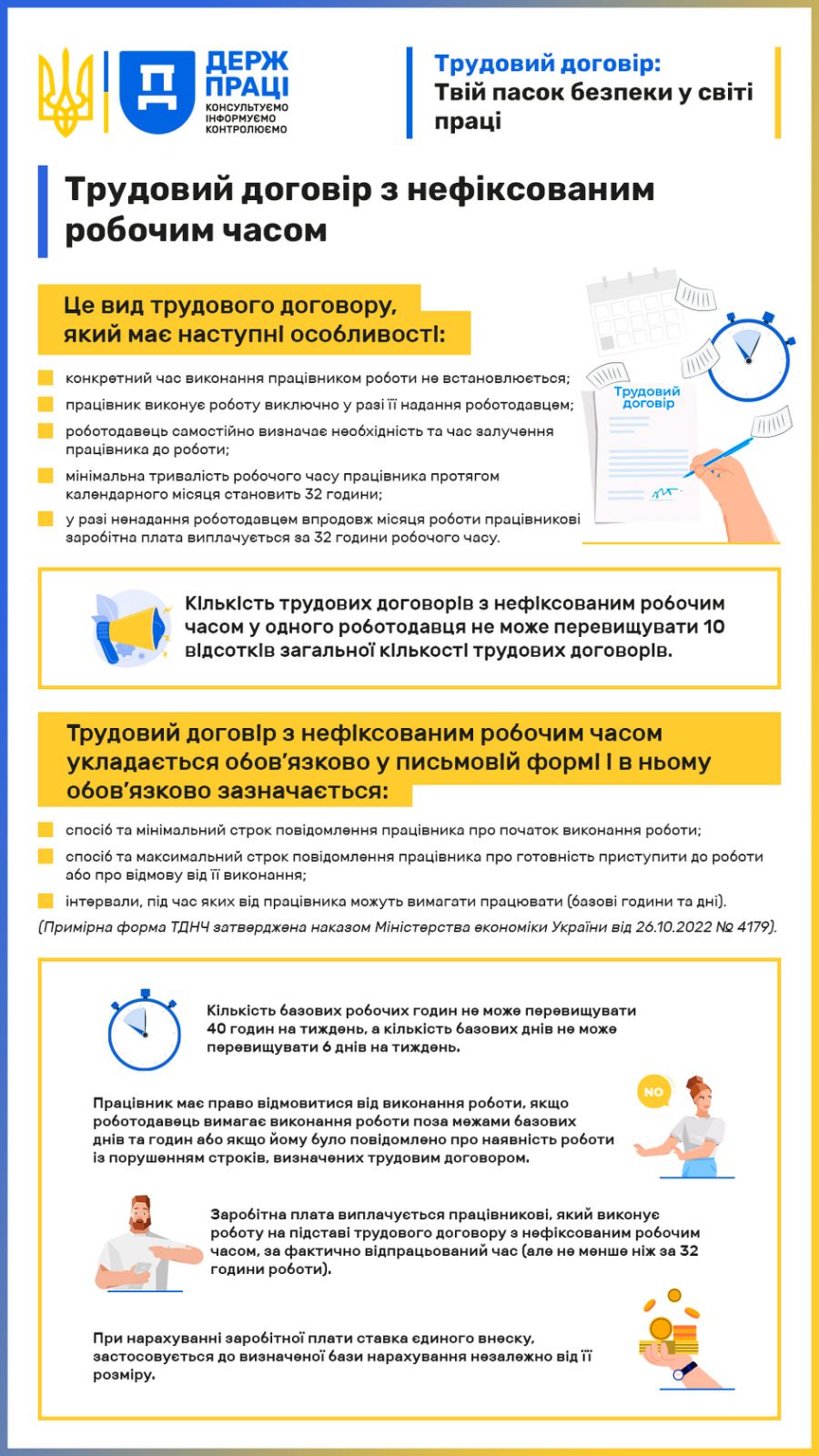

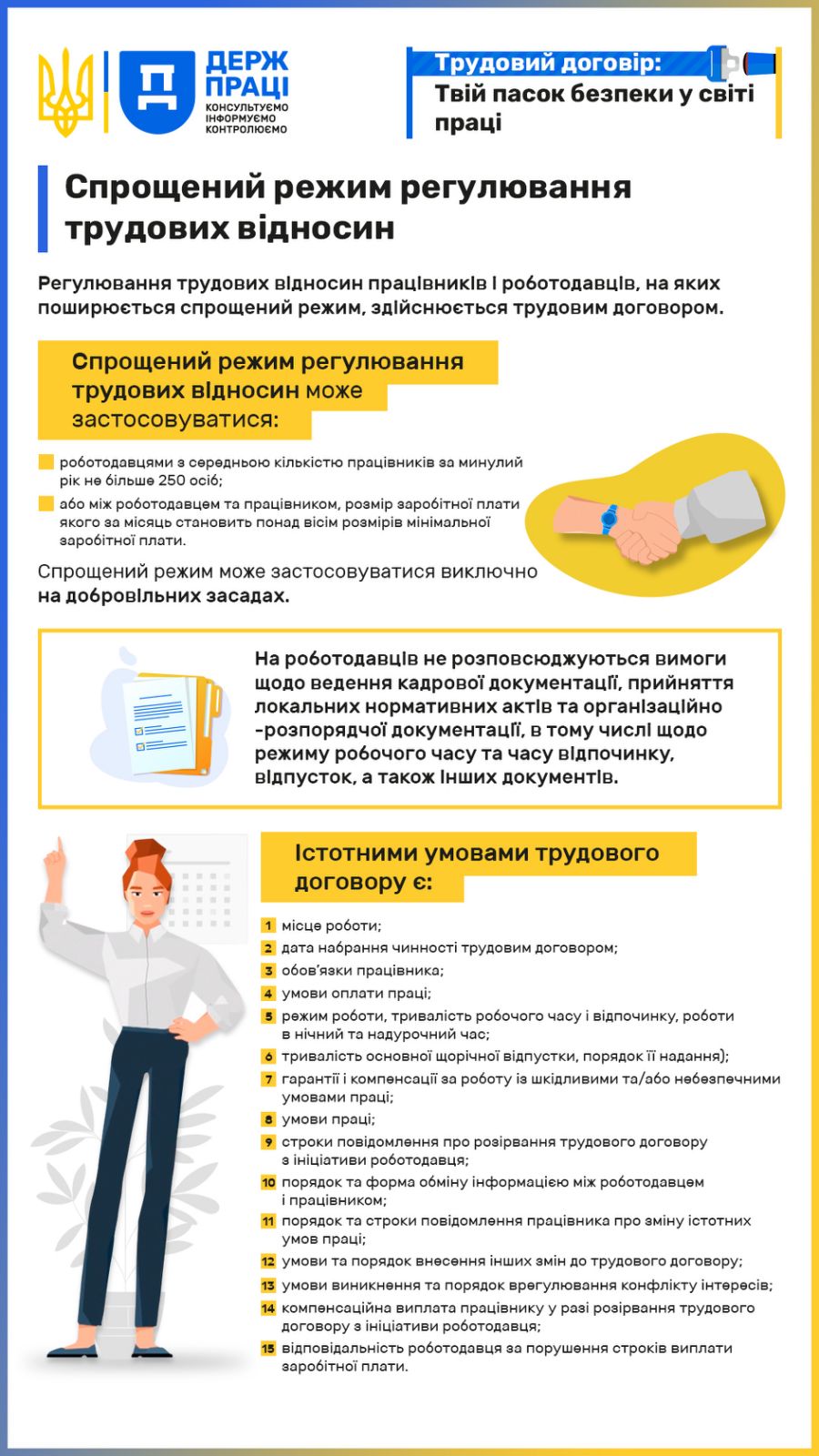

Трудовий договір: Твій пасок безпеки у світі праці

Як завантажити власні кваліфіковані сертифікати відкритих ключів клієнтам (користувачам), які відмовилися від їх публікації на вебсайті Кваліфікованого надавача ЕДП ДПС?

Головне управління ДПС у Дніпропетровській області повідомляє.

Клієнти (користувачі) мають можливість завантажити кваліфіковані сертифікати відкритих ключів на персональний комп’ютер за допомогою програмного забезпечення «ІІТ Користувач ЦСК-1» (далі – Програма).

Для початку використання Програми клієнтам (користувачам) необхідно встановити актуальну версію безкоштовної Програми, яку можливо завантажити на вебсайті Кваліфікованого надавача електронних довірчих послуг Державної податкової служби України (далі – Надавач) (https://ca.tax.gov.ua) за посиланням: Головна/«Отримання електронних довірчих послуг»/«Програмне забезпечення»/«Засіб кваліфікованого електронного підпису чи печатки – «ІІТ Користувач ЦСК-1»/«Інсталяційний пакет «ІІТ Користувач ЦСК-1.3.1».

Тобто, клієнти (користувачі), які відмовилися від публікації кваліфікованих сертифікатів відкритих ключів на вебсайті Надавача, мають можливість завантажити власні кваліфіковані сертифікати відкритих ключів на персональний комп’ютер за допомогою Програми.

Детальну інформацію щодо роботи Програми та покрокову інструкцію, зокрема, стосовно можливості завантаження власних кваліфікованих сертифікатів відкритих ключів, наведено у п.п. 5.2 п. 5 Настанови користувача «ІІТ Користувач ЦСК-1.3.1» на вебсайті Надавача за посиланням: Головна/«Отримання електронних довірчих послуг»/«Програмне забезпечення»/«Засіб кваліфікованого електронного підпису чи печатки – «ІІТ Користувач ЦСК-1»/«Настанова користувача «ІІТ Користувач ЦСК-1.3.1».

В яких випадках ФОПом – платником єдиного податку не визначається МПЗ?

Відділ комунікацій з громадськістю управління інформаційної взаємодії Головного управління ДПС у Дніпропетровській області (Кам’янський регіон) інформує.

Відповідно до п.п. 14.1.114 прим. 2 п. 14.1 ст. 14 Податкового кодексу України (далі – ПКУ) мінімальне податкове зобов’язання (МПЗ) – мінімальна величина податкового зобов’язання із сплати податків, зборів, платежів, контроль за справлянням яких покладено на контролюючі органи, пов’язаних з виробництвом та реалізацією власної сільськогосподарської продукції та/або з власністю та/або користуванням (орендою, суборендою, емфітевзисом, постійним користуванням) земельними ділянками, віднесеними до сільськогосподарських угідь, розрахована відповідно до ПКУ. Сума мінімальних податкових зобов’язань, визначених щодо кожної із земельних ділянок, право користування якими належить одній юридичній або фізичній особі, у тому числі фізичній особі – підприємцю, є загальним мінімальним податковим зобов’язанням.

МПЗ щодо земельної ділянки, нормативна грошова оцінка якої проведена, та мінімальне податкове зобов’язання щодо земельної ділянки, нормативна грошова оцінка якої не проведена, обчислюється за формулами наведеними у ст. 38 прим. 1 «Визначення мінімального податкового зобов’язання» ПКУ.

Зокрема, п. 38 прим. 1.2 ст. 38 прим. 1 ПКУ визначено, що МПЗ не визначається для:

- земельних ділянок, що використовуються дачними (дачно-будівельними) та садівничими (городницькими) кооперативами (товариствами), а також набуті у власність/користування членами цих кооперативів (товариств) у результаті приватизації (купівлі/продажу, оренди) у межах земель, що належали цим кооперативам (товариствам) на праві колективної власності чи перебували у їх постійному користуванні;

- земель запасу;

- невитребуваних земельних часток (паїв), розпорядниками яких є органи місцевого самоврядування, крім таких земельних часток (паїв), переданих органами місцевого самоврядування в оренду;

- земельних ділянок зон відчуження та безумовного (обов’язкового) відселення, що зазнали радіоактивного забруднення внаслідок Чорнобильської катастрофи;

- земельних ділянок, віднесених до сільськогосподарських угідь, які належать фізичним особам на праві власності та/або на праві користування та станом на 01 січня 2022 року знаходилися у межах населених пунктів;

- земельних ділянок, земельних часток (паїв), за які не нараховувалися та не сплачувалися плата за землю або єдиний податок четвертої групи, що перебувають у консервації, або забруднені вибухонебезпечними предметами, або щодо яких прийнято рішення про надання податкових пільг зі сплати місцевих податків та/або зборів на підставі заяв платників податків про визнання земельних ділянок непридатними для використання у зв’язку з потенційною загрозою їх забруднення вибухонебезпечними предметами.

МПЗ для земельних ділянок, земельних часток (паїв), передбачених абзацом сьомим п. 38 прим. 1.2 ст. 38 прим. 1 ПКУ, не визначається за період, за який не визначається плата за землю або єдиний податок четвертої групи.

Крім того, у разі передачі земельних ділянок в оренду (суборенду), емфітевзис або інше користування МПЗ визначається для орендарів, користувачів на інших умовах таких земельних ділянок у порядку, визначеному ПКУ (п. 38 прим. 1.3 ст. 38 прим. 1 ПКУ).

Згідно з п. 38 прим. 1.4 ст. 38 прим. 1 ПКУ у разі переходу права власності або права користування, у тому числі оренди, емфітевзису, суборенди, на земельну ділянку, віднесену до сільськогосподарських угідь, від одного власника, орендаря, користувача на інших умовах (в тому числі на умовах емфітевзису) до іншого власника, орендаря, користувача на інших умовах (в тому числі на умовах емфітевзису) протягом календарного року та за умови державної реєстрації такого права відповідно до законодавства, мінімальне податкове зобов’язання щодо такої земельної ділянки визначається для попереднього власника, орендаря, користувача на інших умовах (в тому числі на умовах емфітевзису) за період з 01 січня такого календарного року до початку місяця, в якому припинилося право власності на таку земельну ділянку, або в якому така земельна ділянка передана в користування (оренду, суборенду, емфітевзис), а для нового власника, орендаря або користувача на інших умовах (в тому числі на умовах емфітевзису) – починаючи з місяця, в якому він набув право власності або право користування, у тому числі оренди, емфітевзису, суборенди на таку земельну ділянку, та враховується у складі загального мінімального податкового зобов’язання кожного з таких власників або користувачів.

У разі відсутності державної реєстрації переходу права власності або права користування, у тому числі оренди, емфітевзису, суборенди, на земельну ділянку, віднесену до сільськогосподарських угідь, від одного власника, орендаря, користувача на інших умовах (в тому числі на умовах емфітевзису) до іншого власника, орендаря, користувача на інших умовах (в тому числі на умовах емфітевзису) протягом календарного року мінімальне податкове зобов’язання щодо такої земельної ділянки визначається для попереднього власника, орендаря, користувача на інших умовах (в тому числі на умовах емфітевзису) на загальних підставах за податковий (звітний) рік.

Поряд з цим, п. 69.15 п. 69 підрозд. 10 розд. ХХ «Перехідні положення» ПКУ передбачено, що не нараховується та не сплачується загальне мінімальне податкове зобов’язання за земельні ділянки, земельні частки (паї), що розташовані на територіях активних бойових дій або на тимчасово окупованих Російською Федерацією територіях України:

- за 2022 рік – у частині земельних ділянок, земельних часток (паїв), що перебувають у власності чи користуванні фізичних осіб;

- з 01 березня 2022 року до 31 грудня 2022 року – у частині земельних ділянок, земельних часток (паїв), що перебувають у власності чи користуванні, зокрема, фізичних осіб – підприємців.

Сума МПЗ за земельні ділянки (земельні частки (паї), визначені п.п. 69.15 п. 69 підрозд. 10 розд. ХХ «Перехідні положення» ПКУ, визначається пропорційно кількості місяців, коли такі земельні ділянки (земельні частки (паї) підлягали оподаткуванню платою за землю або єдиним податком четвертої групи.

Платники податків, які до дати набрання чинності Законом України від 11 квітня 2023 року № 3050-IX «Про внесення змін до Податкового кодексу України та інших законодавчих актів України щодо звільнення від сплати екологічного податку, плати за землю та податку на нерухоме майно, відмінне від земельної ділянки, за знищене чи пошкоджене нерухоме майно» визначили та задекларували в податковій звітності мінімальне податкове зобов’язання за 2022-2023 роки за земельні ділянки, що розташовані на територіях, визначених абзацом першим п.п. 69.15 п. 69 підрозд. 10 розд. ХХ «Перехідні положення» ПКУ, мають право відкоригувати нараховані за 2022-2023 роки суми загального мінімального податкового зобов’язання шляхом подання в порядку, визначеному ПКУ, уточнюючих податкових декларацій.

Норми, визначені абзацами сьомим і восьмим п. 38 прим. 1.2 ст. 38 прим. 1 ПКУ, застосовуються до податкових (звітних) періодів починаючи з 01 січня 2023 року.

Перелік територій, на яких ведуться (велися) бойові дії або тимчасово окупованих Російською Федерацією, визначається у встановленому Кабінетом Міністрів України порядку.

Відмовитись від застосування спрощеної системи оподаткування з наступного року ФОП може не пізніше 21.12.2023

Головне управління ДПС у Дніпропетровській області повідомляє, що відповідно до п.п. 298.2.1 п. 298.2 ст. 298 Податкового кодексу України для відмови від спрощеної системи оподаткування суб'єкт господарювання не пізніше ніж за 10 календарних днів до початку нового календарного кварталу (року) подає до контролюючого органу заяву.

Отже, 21 грудня 2023 року – останній день подання ФОПом – платником єдиного податку заяви про відмову від спрощеної системи оподаткування (далі – Заява) з I кварталу 2024 року ( (далі – ПКУ)).

Звертаємо увагу, що ФОП може надіслати Заяву за допомогою меню «Введення звітності» приватної частини Електронного кабінету.

У громадян залишилось менше місяця для отримання податкової знижки

Відділ комунікацій з громадськістю управління інформаційної взаємодії Головного управління ДПС у Дніпропетровській області (Кам’янський регіон) нагадує, що за наслідками 2022 року платники мають право на податкову знижку, яку можливо отримати по 31 грудня 2023 року (включно).

Звертаємо увагу, що п. 11 підрозділу 1 розділу XX Податкового кодексу України (далі – ПКУ) встановлено: за результатами 2020, 2021 та 2022 років, при реалізації права на податкову знижку відповідно до положень статті 166 ПКУ, сума коштів або вартість лікарських засобів для надання медичної допомоги хворим, дезінфекційних засобів і антисептиків, медичного обладнання, засобів індивідуального захисту, медичних виробів для скринінгу хворих, розхідних матеріалів для надання медичної допомоги, медичних виробів, лабораторного обладнання, розхідних матеріалів, реагентів для лабораторних досліджень; медичних виробів, лабораторного обладнання, розхідних матеріалів для інфекційних відділень, патологоанатомічних відділень тощо, засобів особистої гігієни, продуктів харчування та/або товарів за переліком, що визначається Кабінетом Міністрів України, які добровільно перераховані (передані) громадським об’єднанням та/або благодійним організаціям та/або центральному органу виконавчої влади, що реалізує державну політику у сфері охорони здоров’я, та/або іншим центральним органам виконавчої влади, які реалізують державну політику у сферах санітарного та епідемічного благополуччя населення, контролю якості та безпеки лікарських засобів, протидії ВІЛ-інфекції/СНІДу та іншим соціально небезпечним захворюванням, та/або особі, уповноваженій на здійснення закупівель у сфері охорони здоров’я, та/або закладам охорони здоров’я державної та/або комунальної власності, та/або структурним підрозділам з питань охорони здоров’я обласних, Київської та Севастопольської міських державних адміністрацій протягом карантину, що запроваджений Кабінетом Міністрів України у порядку, встановленому законом, на всій території України з метою запобігання поширенню на території України коронавірусної хвороби (COVID-19), включається до податкової знижки у повному обсязі без урахування обмежень, визначених підпунктом 166.3.2 пункту 166.3 статті 166 ПКУ.

Оподаткування ПДФО новорічних подарунків

Головне управління ДПС у Дніпропетровській області звертає увагу, що об’єктом оподаткування податком на доходи фізичних осіб (ПДФО) є загальний місячний (річний) оподатковуваний дохід відповідно до п.п.163.1.1 п. 163.1. ст. 163 Податковим кодексом України (далі – ПКУ).

Відповідно до п.п. 165.1.39 п. 165.1 ст. 165 ПКУ не включаються до розрахунку загального місячного (річного) оподатковуваного доходу платника ПДФО вартість дарунків (а також призів переможцям та призерам спортивних змагань) - у частині, що не перевищує 25 відсотків однієї мінімальної заробітної плати (у розрахунку на місяць), встановленої на 1 січня звітного податкового року, за винятком грошових виплат у будь-якій сумі.

Обмеження використання єдиного рахунку при сплаті податків, зборів та платежів

Головне управління ДПС у Дніпропетровській області нагадує, що єдиний рахунок – це рахунок, відкритий у центральному органі виконавчої влади, що реалізує державну політику у сфері казначейського обслуговування бюджетних коштів, для центрального органу виконавчої влади, що реалізує державну податкову політику, який може використовуватися платником податків для сплати грошових зобов’язань та/або податкового боргу з податків та зборів, передбачених Податковим кодексом України, єдиного внеску та інших платежів, контроль за справлянням яких покладено на контролюючі органи.

Єдиний рахунок не може використовуватися платником податків для сплати грошових зобов’язань та/або податкового боргу з податку на додану вартість, акцизного податку з реалізації пального та спирту етилового, а також для сплати частини чистого прибутку (доходу) до бюджету державними та комунальними унітарними підприємствами та їх об’єднаннями.

Не допускається прийняття на єдиний рахунок електронних грошей.

До уваги платників: оновлено «Єдине вікно подання електронної звітності»

Головне управління ДПС у Дніпропетровській області звертає увагу, що оновлено спеціалізоване клієнтське програмне забезпечення для формування та подання звітності до «Єдиного вікна подання електронної звітності» до версії 1.31.17.0 станом на 28.11.2023. Даний комплект програмного забезпечення включає в себе зміни та доповнення з 01.01.2023 по 28.11.2023 включно та встановлюється тільки на релізи Системи версії 1.31.*, при цьому всі персональні довідники та налаштування користувача залишаються незмінними.

Перелік змін та доповнень (версія 1.31.17.0) (станом на 28.10.2023) до спеціалізованого клієнтського програмного забезпечення для формування та подання звітності до «Єдиного вікна подання електронної звітності»

Перелік змін та доповнень (версія 1.31.17.0) (станом на 28.11.2023):

Додано нові версії документів:

На виконання постанови Кабінету Міністрів України від 7 листопада 2023 року № 1154:

F/J 1415902 - Рішення за результатами розгляду скарги щодо рішення про неврахування таблиці даних платника податку на додану вартість;

F/J 1416002 - Рішення за результатами розгляду скарги щодо рішення про відповідність платника податку на додану вартість критеріям ризиковості платника податку.

На виконання наказу Міністерства фінансів України від 28 липня 2023 року № 414 (із змінами і доповненнями, внесеними наказом Міністерства фінансів України від 18 серпня 2023 року № 444):

F/J 0209510 - Декларація з акцизного податку;

F/J 0295010 - Додаток 11. Розрахунок суми акцизного податку з реалізації пального згідно із підпунктом 213.1.12 пункту 213.1 статті 213 розділу VI Податкового кодексу України (далі – Кодекс);

F/J 0298410 - Додаток 12. Розрахунок суми акцизного податку із реалізації спирту етилового згідно із підпунктом 213.1.12 пункту 213.1 статті 213 розділу VI Кодексу;

F/J 0298510 - Додаток 13. Розрахунок суми акцизного податку з транспортних засобів, що оподатковуються згідно із підпунктами 215.3.5, 215.3.51, 215.3.52 , 215.3.6, 215.3.7, 215.3.8 пункту 215.3 статті 215 розділу VI Кодексу;

F/J 0298610 - Додаток 14. Розрахунок суми акцизного податку з реалізації пального під час зміни умов оподаткування згідно з підпунктом 229.8.13 пункту 229.8 статті 229 розділу VI Кодексу;

F/J 0295110 - Додаток 1 Декларації з акцизного податку "Розрахунок суми акцизного податку з підакцизних товарів (продукції) (крім транспортних засобів), на які встановлено специфічні ставки акцизного податку (крім операцій, визначених підпунктами 213.1.9, 213.1.11, 213.1.12 пункту 213.1 статті 213 розділу VI Кодексу)";

F/J 0295210 - Додаток 2. Розрахунок суми акцизного податку з тютюнових виробів, на які встановлено специфічні та адвалорні ставки акцизного податку одночасно;

F/J 0295310 - Додаток 3. Розрахунок суми акцизного податку з алкогольних напоїв (стаття 225 розділу VI Кодексу);

F/J 0295410 - Додаток 4. Обороти, що звільняються від оподаткування, оподатковуються за нульовою або за зниженою ставкою;

F/J 0295510 - Додаток 5. Розрахунок суми акцизного податку з втрачених марок акцизного податку, що були придбані для маркування тютюнових виробів та рідин, що використовуються в електронних сигаретах;

F/J 0295610 - Додаток 6. Розрахунок суми акцизного податку з реалізації суб’єктами господарювання роздрібної торгівлі підакцизних товарів;

F/J 0298710 - Додаток 61. Розрахунок суми акцизного податку з реалізації суб’єктами господарювання роздрібної торгівлі підакцизних товарів згідно із підпунктом 213.1.14 пункту 213.1 статті 213 розділу VI Кодексу (тютюнові вироби, тютюн та промислові замінники тютюну, рідини, що використовуються в електронних сигаретах);

F/J 0295710 - Додаток 7. Розрахунок суми акцизного податку з реалізації електричної енергії;

F/J 0295810 - Додаток 8. Розрахунок суми акцизного податку, що збільшує або зменшує податкові зобов’язання внаслідок виправлення самостійно виявленої помилки, допущеної в попередніх звітних періодах;

F/J 0295910 - Додаток 10. Доповнення до декларації з акцизного податку відповідно до пункту 46.4 статті 46 глави 2 розділу II Кодексу;

F/J 0296010 - Додаток 9. Заява про порушення особою, яка реалізує пальне або спирт етиловий, порядку заповнення та/або порядку реєстрації акцизної накладної/розрахунку коригування;

F/J 0298110 - Додаток 11. Розрахунок суми акцизного податку, що підлягає відніманню з пального, під час виробництва якого як сировину використано інші оподатковувані підакцизні товари, згідно із пунктом 217.6 статті 217 розділу VI Кодексу;

F/J 0298210 - Додаток 12. Довідка про цільове використання спирту етилового (біоетанолу) його виробником як сировини для виробництва продукції, визначеної у підпункті 229.1.16 пункту 229.1 статті 229 розділу VI Кодексу;

F/J 0298310 - Додаток 13. Інформація про повітряні судна, які були заправлені, та про обсяги бензинів авіаційних або палива для реактивних двигунів, використані для заправлення таких суден, яка надається згідно із підпунктом 229.8.10 пункту 229.8 статті 229 розділу VI Кодексу.

До зведеного бюджету у січні – листопаді 2023 року надійшло 1104,7 млрд гривень

Платники податків продовжують сумлінно підтримувати державу сплаченими податками. Завдяки їх активній громадянській позиції та патріотизму бюджет стабільно отримує такі необхідні кошти для Збройних Сил України та соціальних виплат нашим громадянам.

За оперативними даними надходження (сальдо) до зведеного бюджету у січні – листопаді 2023 року по платежах, що контролюються ДПС, становлять 1 104,7 млрд грн. До державного бюджету надійшло 708,1 млрд грн, до місцевих бюджетів – 396,6 млрд гривень.

Надходження (сальдо) до загального фонду державного бюджету у січні – листопаді 2023 року становили 679,1 млрд грн. Показники розпису Міністерства фінансів України за доходами загального фонду державного бюджету виконано на 102,3 відс. При цьому на рахунки платників відшкодовано 121,5 млрд грн ПДВ.

У розрізі податків показники розпису Міністерства фінансів України перевиконано з податку на прибуток підприємств на 27,8 відс. (+30,4 млрд грн), акцизного податку з вироблених та ввезених товарів (продукції) на 17 відс. (+13,9 млрд гривень).

У розрізі основних платежів у січні – листопаді 2023 року приріст порівняно з відповідним періодом минулого року становить з акцизного податку з вироблених та ввезених товарів (продукції) – в 1,4 раза (+25,3 млрд грн), податку на прибуток підприємств – 21,5 відс. (+24,7 млрд грн), податку та збору на доходи фізичних осіб – 18,7 відс. (+24,4 млрд гривень).

Місцеві бюджети у січні – листопаді 2023 року отримали 396,6 млрд грн, що на 46,3 млрд грн, або на 13,2 відс. більше ніж у січні – листопаді 2022 року.

Надходження (сальдо) до зведеного бюджету у листопаді 2023 року по платежах, що контролюються ДПС, становлять 127,8 млрд грн. До державного бюджету надійшло 102,5 млрд грн, до місцевих бюджетів – 25,3 млрд гривень.

Надходження (сальдо) до загального фонду державного бюджету у листопаді 2023 року становили 84 млрд грн. Показники розпису Міністерства фінансів України за доходами загального фонду державного бюджету перевиконано на 0,9 відс., додаткові надходження до бюджету становлять 0,8 млрд грн. Платникам на рахунки відшкодовано 9,9 млрд грн ПДВ.

У повному обсязі виконано показники розпису Міністерства фінансів України з податку на прибуток – у 1,3 раза (+6,5 млрд грн), податку на додану вартість – 105,5 відс. (+1,2 млрд гривень), акцизного податку з вироблених та ввезених товарів (продукції) – 101,4 відс. (+0,1 млрд гривень).

У розрізі основних платежів у листопаді 2023 року приріст порівняно з листопадом 2022 року становить з податку на додану вартість – у 1,9 раза (+10,9 млрд гривень), податку на прибуток – у 1,3 раза (+7,4 млрд грн), акцизного податку з вироблених та ввезених товарів (продукції) – в 1,4 раза (+2,0 млрд грн), податку та збору на доходи фізичних осіб – 10,3 відс. (+1,4 млрд гривень).

Місцеві бюджети у листопаді 2023 року отримали 25,3 млрд гривень.

Дякуємо платникам за фінансову підтримку держави!

ДПС продовжує активну роз’яснювальну роботу з бізнесом в контексті впровадження в Україні Загального стандарту звітності CRS

У зв’язку із набранням чинності наказу Мінфіну від 30 серпня 2023 року № 468 «Про затвердження Порядку взяття на облік та зняття з обліку фінансових агентів, які є підзвітними фінансовими установами для цілей багатосторонньої угоди компетентних органів про автоматичний обмін інформацією про фінансові рахунки та загального стандарту звітності та належної перевірки інформації про фінансові рахунки») (далі – Порядок реєстрації) Державна податкова служба України розпочала активну кампанію зі взяття на облік Підзвітних Фінансових Установ.

Так, зважаючи на велику кількість запитань у фінансових установ України, пов’язаних з новою процедурою щодо постановки на облік в контролюючому органі, ДПС спільно з Міністерством фінансів України та за підтримки Програми EU4PFM проведено роз’яснювальний онлайн-вебінар для членів Української асоціації інвестиційного бізнесу на тему: «Особливості взяття на облік КУА, ІСІ і НПФ, які є підзвітними фінансовими установами для цілей Загального стандарту звітності CRS».

Під заходу обговорювались практичні аспекти застосування Порядку реєстрації, зокрема, заповнення та подання до ДПС Заяви про взяття на облік ПФУ (J1308701).

Запровадження міжнародного обміну інформацією відповідно до Загального стандарту звітності CRS є одним з пріоритетів ДПС, для реалізації якого залучена всебічна підтримка Глобального форуму з прозорості та обміну інформацією для податкових цілей та проекту EU4PFM.

Міжнародна співпраця, зокрема, впровадження Загального стандарту звітності CRS, є важливим кроком для подальшої євроінтеграції України.

ДПС вивчає міжнародну практику щодо процедур банкрутства

У рамках виконання Робочого плану на 2022 – 2023 роки відбулася чергова зустріч представників Департаменту по роботі з податковим боргом ДПС з Департаментом Казначейства США Офісу технічної допомоги за сприяння Міністерства фінансів України.

Під час заходу учасники обговорювали питання процедури банкрутства суб’єктів господарювання (боржників).

Увагу, зокрема, було приділено відповідальності платників у разі їх неплатоспроможності, а саме:

- запобіганню та виправленню порушень, передбачених Кодексом про банкрутство;

- проведенню превентивних заходів з платником – боржником та врегулюванню питань для уникнення судового розгляду;

- моніторингу дотримання боржником податкового законодавства під час банкрутства;

- забезпеченню загального захисту інтересів держави.

У ДПС відзначили важливість співпраці з Офісом технічної допомоги, адже експерти Офісу мають значний досвід у сфері оподаткування, зокрема, в питаннях, пов’язаних з процедурами банкрутства, вивчаючи практику інших країн, які пережили кризові ситуації.

Щодо роботи мобільного ЦОП ГУ ДПС у Дніпропетровській області в приміщеннях ЦНАП «Правобережний» та ЦНАП «Я – Ветеран» Дніпровської міської ради

На партнерських засадах з Департаментом адміністративних послуг та дозвільних процедур Дніпровської міської ради Головне управління ДПС у Дніпропетровській області в межах роботи мобільного центру обслуговування платників долучилося до надання адміністративних послуг, які надаються в приміщеннях ЦНАП «Правобережний» та ЦНАП «Я – Ветеран.

З метою створення зручних та доступних умов для отримання адміністративних послуг і сервісів юридичними та фізичними особами, у тому числі особами з обмеженими фізичними можливостями та іншими особливими потребами, підвищення ефективності та оптимізації умов роботи, відповідно до заявки-листа Департамента адміністративних послуг та дозвільних процедур Дніпровської міської ради від 28.11.2023 №12/6-1525 щодо організації робочого місця співробітника Головного управління ДПС у Дніпропетровській області в приміщеннях ЦНАП м.Дніпра для приймання відвідувачів фахівцями заплановані виїзди мобільного ЦОП Соборної ДПІ до ЦНАП «Правобережний» м.Дніпро, вул. Марії Кюрі, 5, (ТРЦ «NEO PLAZA», 2 поверх) та мобільного ЦОП Придніпровської ДПІ до ЦНАП «Я – Ветеран» м.Дніпро, просп. Слобожанський, буд. 8, щосереди, починаючи з 6 грудня 2023 року, з 9:00 до 17:00 години.

В межах роботи мобільного ЦОП податківці будуть:

- надавати адміністративні послуги суб’єктам звернень, зокрема приймання заяв на отримання реєстраційного номеру облікової картки платника податків, внесення змін до Державного реєстру фізичних осіб – платників податків (надалі – ДРФО), отримання відомостей з ДРФО, тощо;

- надавати консультацій з питань дотримання податкового законодавства, контроль за дотриманням якого покладено на контролюючі органи;

- приймати податкова та інша звітність, у тому числі пакетів документів щодо повернення податкової знижки;

- надавати роз’яснення новацій податкового та іншого законодавства щодо особливостей оподаткування у період дії воєнного стану, застосування реєстраторів розрахункових операцій/програмних реєстраторів розрахункових операцій;

- знайомити з корисними електронними сервісами, які пропонує ДПС України, зокрема з перевагами користування Електронним кабінетом.

Відвідувачі будуть забезпечені безкоштовними бланками декларацій та заяв для надання адміністративних послуг.

Створення умов, які гарантують якісне обслуговування громадян, є пріоритетним напрямом для органів державної податкової служби.

Легалізація трудових відносин - на порядку денному

Сьогодні, 01.12.2023, відбулось засідання Міжвідомчої робочої групи з питань реалізації спільних дій щодо зменшення рівня незадекларованої праці, попередження виробничого травматизму та професійних захворювань під головуванням начальника Південно-Східного міжрегіонального управління Державної служби з питань праці Валерія Тригубенка.

У засіданні прийняли участь керівництво та фахівці Головного управління ДПС у Дніпропетровській області.

Йшлося про співпрацю у напрямку детінізації відносин у сфері зайнятості населення. Визначено подальші кроки взаємодії щодо зниження рівня незадекларованої праці та мінімізації заборгованості із заробітної плати.

Працюємо й надалі задля нашої Перемоги!

Який алгоритм дій у разі зміни даних, які вносяться до облікової картки фізичної особи – платника податків (заява за ф. № 5ДР)?

Головне управління ДПС у Дніпропетровській області нагадує, що відповідно до п. 70.7 ст. 70 Податкового кодексу України та п. 1 розд. IХ Положення про реєстрацію фізичних осіб у Державному реєстрі фізичних осіб – платників податків, затвердженого наказом Міністерства фінансів України від 29.09.2017 № 822 із змінами та доповненнями (далі – Положення № 822) фізичні особи – платники податків зобов’язані подавати до контролюючих органів (далі – податкові органи) відомості про зміну даних, які вносяться до облікової картки фізичної особи – платника податків протягом місяця з дня виникнення таких змін шляхом подання заяви про внесення змін до Державного реєстру фізичних осіб – платників податків за формою № 5ДР (далі – Заява за ф. № 5ДР) (додаток 12 до Положення № 822) та документа, що посвідчує особу (після пред’явлення повертається).

Заява може бути подана через представника за наявності документа, що посвідчує особу такого представника, та документа, що посвідчує особу довірителя, або його ксерокопії (з чітким зображенням), а також довіреності, засвідченої у нотаріальному порядку, на проведення змін до Державного реєстру фізичних осіб – платників податків (далі – ДРФО) (після пред’явлення повертається).

Заява за ф. № 5ДР фізичною особою подається особисто або через представника до контролюючого органу за своєю податковою адресою (місцем проживання), а у разі зміни місця проживання – до контролюючого органу за новим місцем проживання або до будь-якого контролюючого органу (п. 2 розд. IХ Положення № 822).

Для заповнення Заяви за ф. № 5ДР використовуються дані документа, що посвідчує особу, та інших документів, які підтверджують зміни таких даних (п. 3 розд. IХ Положення № 822).

Для підтвердження інформації про задеклароване (зареєстроване) місце проживання (перебування) особа подає один з таких документів:

- витяг з реєстру територіальної громади;

- паспорт, виготовлений у формі книжечки;

- тимчасове посвідчення громадянина України (п.п. 4 п. 1 розд. IІІ Положення № 822).

Для підтвердження факту внутрішнього переміщення і взяття на облік внутрішньо переміщеної особи така особа подає довідку про взяття на облік внутрішньо переміщеної особи відповідно до Порядку оформлення і видачі довідки про взяття на облік внутрішньо переміщеної особи, затвердженого постановою Кабінету Міністрів України від 01 жовтня 2014 року № 509 «Про облік внутрішньо переміщених осіб» (п.п. 5 п. 1 розд. IІІ Положення № 822).

При поданні Заяви за ф. № 5ДР фізична особа зобов’язана подати відповідному контролюючому органу документи (оригінали після перевірки повертаються) та їх копії за переліком, визначеним Положенням № 822 (п. 1 розд. VI Положення № 822).

Внесення змін до ДРФО здійснюється протягом трьох робочих днів з наступного дня після дня подання фізичною особою Заяви за ф. № 5ДР (п. 4 розд. IХ Положення № 822).

Згідно з п. 5 розд. IХ Положення № 822 у разі виявлення недостовірних даних або помилок у поданій Заяві за ф. № 5ДР фізичній особі може бути відмовлено у внесенні змін та/або видачі документа, що засвідчує реєстрацію у ДРФО.

Порядок заповнення заяви про повернення суми бюджетного відшкодування

Головне управління ДПС у Дніпропетровській області повідомляє.

Форма та Порядок заповнення і подання податкової звітності з ПДВ затверджені наказом Міністерства фінансів України від 28.01.2016 № 21, зареєстрованим у Міністерстві юстиції України 29.01.2016 за № 159/28289 із змінами та доповненнями (далі – Порядок № 21).

Відповідно до п. 10 розд. III Порядку № 21 додатком до податкової декларації з ПДВ (далі – декларація) є, зокрема, заява про повернення суми бюджетного відшкодування та/або суми коштів на рахунку у системі електронного адміністрування ПДВ (далі – СЕА ПДВ) та/або врахування реєстраційної суми платника податку, що реорганізується, в обрахунку реєстраційної суми правонаступника (Д4) (додаток 4) до податкової декларації з ПДВ (далі – додаток 4).

Пунктом 5 розд. V Порядку № 21 визначено, що платники податку, які відповідно до ст. 200 Податкового кодексу України від 02 грудня 2010 року № 2755-VI із змінами та доповненнями (далі – Кодекс) мають право на бюджетне відшкодування ПДВ, здійснюють розрахунок бюджетного відшкодування та додають до декларації, зокрема, додаток 4.

Подання додатку 4 є обов’язковим при заповненні рядка 20.2 декларації.

Додаток 4 заповнюється з урахуванням наступного:

сума бюджетного відшкодування, визначена у декларації за звітний (податковий) період (рядок 20.2 декларації) з ПДВ відповідно до ст. 200 Кодексу, відображається окремо:

а) у сумі (зазначається цифрами), що перераховується на рахунок платника у банку/небанківському надавачу платіжних послуг із зазначенням номеру рахунка (рядок 20.2.1 декларації);